可转债日常流通盘的交易量:几十万到几百万

对于不同的可转债和不同的牛熊时期,持有过程可能需要几周、几个月甚至超过一年。

可转债交易规则

(1)T+0交易

(2)无涨跌幅限制

(3)交易不收取印花税

(4)交易佣金比股票低

(5)沪市可转债交易单位为手(1手=1000元);深市可转债交易单位为10手(1手=100元)

(6)沪市可转债交易价格最小单位为0.01元;深市可转债交易价格最小单位为0.001元

可转债基本策略

可转债,100%保底,90%以上会提前转股获得30%以上的收益,平均发生时间为2~3年。

基本策略:110一下买,最多放两年,130元以上抛。

历史上绝大多数可转债的收盘价都超过了130元,平均收盘价未164.2元。这意味着,以面值买入可转债,一直持有到期,也能获得不菲的收益。

历史上可转债最低价的平均值未102.7元。这意味着可转债下有封底。以接近面值买入可转债,亏损概率极小。

根据可转债市场的历史统计数据,可转债平均存续期为2.6年。

以5年之青春,待一次以上之爆发,对于一个有点质地、有点题材、有点理想的上市公司来说,绝对是大概率——安道全

可转债到期时间越长,出现质变和正向黑天鹅的可能性越大;时间越短,则概率越小。

注:集思录有可转债藏宝图,可查看所有可转债目前所处的价格和溢价率是怎样的关系。

兴全可转债基金

对标可转债指数,一只超稳健的可转债基金。

每年年化大概10%左右,回撤小。

面值-最高价折扣策略

1.到期安全价:是持有可转债的最差结果。(通过到期收益率评估)

所有中间利息之和+到期赎回价。如果算上利息扣税,则再乘以80%

比如某可转债6年的利息分别为0.5%、0.5%、1%、1%、2%、2%,到期赎回价为106元(含最后一年利息2%)

那么到期安全价 = 106元 + (0.5+0.5+1+1+2)*80%=110元

这里106不扣税,因为机构不扣税

税后到期收益率 = 110/当前价 - 1

年化税后到期收益率 = 税后到期收益率/剩余年数

2.回售安全价

3.面值

操作

- 进入第一条安全线(到期安全价),开始建仓

- 进入第二条安全线(当期回售价),陆续加仓

- 进入第三条安全性(面值),重仓持有。到期收益率大于5%,可以重仓。但同时要注意一些风险,比如停止交易的转债,或者远离回售期较远的转债。

可转债的底有几个:首先是面值100元,基本100%不亏;其次是到期收益率为正,保证持有期不亏;再次是回售价;最后再狠一点,到期收益率为6%,5%或者4%——安道全

偷懒的做法:好转债,在110元以下可以建仓;坏转债,最好到年化收益率N%建仓;其次是面值以下,起码在回售价以下;110元以上,出于安全最好不考虑,120元以上,基本和正股风险同步,除非做套利,不建议做长持

好转债:高PB、有回售、中小盘、业绩不错或有题材

坏转债:PB低于1、大盘、提前转股难的(即使实现转股往往涨幅也不高)、股性差(波动小)的、容易借到钱的

排除可转债

- 第一步:在120元以上,甚至是110元以上的转债不要买

- 第二步,没有回售的大转债要尽量避免。因为没有回售,主动下调转股价动力不足

- 第三步,去掉存量较少的转债,低于3000万元或者5000万元

- 第四步,刚上市的,没有到转股期,除非很看好,同时到期收益率在3%-5%以上的,暂时不妨等一等

- 最后,避免哪些高溢价,高转股价的转债。特别是PB远远低于1的就更加危险。比如歌华和中海。

卖出规则

- 策略1:发布“提前赎回公告”后,立即卖出

- 策略2:可转债价格超过130元后,按照最高价向下回撤10%(或者最高价下跌10元),卖出

出处:《可转债投资魔法书》10分钟选转债 P210

可转债如何择时

可转债的市场整体底部比股市容易判断,借鉴了 @海阔天空yu 的历史经验:

- 50%的转债面值低于100,建仓并满仓:如2012年1月1日、2018年6月15日

- 80%的转债面值高于130,一键清仓: 如2015年1月5日

以上择时方法可以较好的把握转债底部,但是顶部清仓过早,错过了2015年股票牛市的下半场

- 转债的底部领先于股指6-9个月见底,转债见底后,股指仍有15-20%的下跌空间

可转债适合在股市下跌的中段以后买入,在股市第一波上涨之后抛出并买入股票。 偏小市值的可转债,在股市下跌过程中 - 下跌初期:和股票几乎完全一样能到20%的跌幅 - 下跌中期:特别抗跌、基本不动;因为下调转股价,混时间债底抬高以及其他自救行为 - 下跌末期:持续阴跌,时间长达几个月、但跌幅可能只有5%,而个股同期还能跌百分之几十 - 在股市第一波上涨行情来临时,可转债涨幅基本能追上股指涨幅

参考2010-2014年的行情,股票的下跌中期到末期可以持续时间很长(4年)且幅度较大(35%),但可转债整体跌幅再难达到10%。

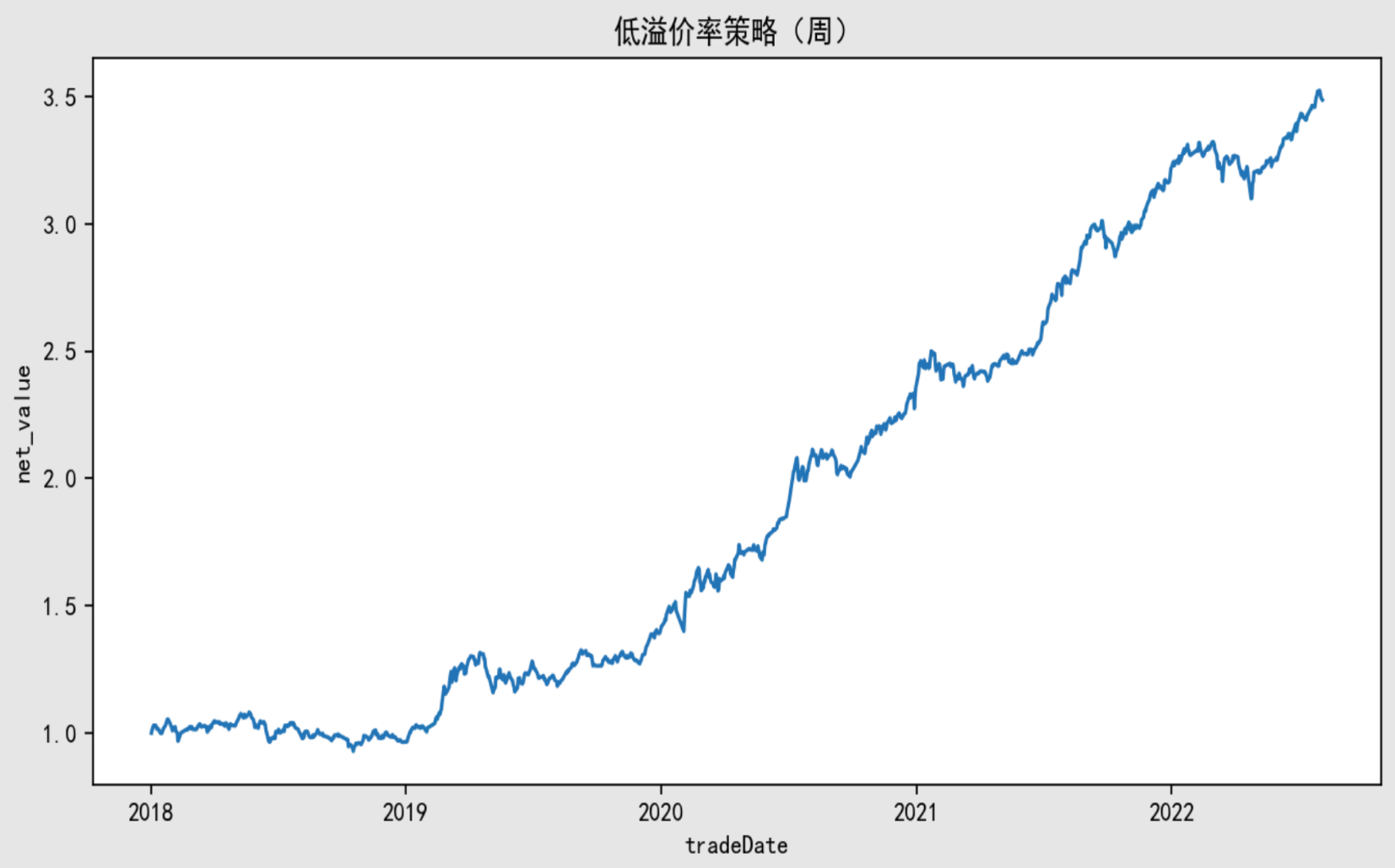

低溢价策略

因子:溢价率×100

对可转债,按照溢价率从小到大进行排序,选取数值最小的5~20只建立组合

轮动规则:

-

方法一:每隔一周进行轮动

-

方法二:按照溢价设定阈值进行轮动。比如拟调出的溢价 - 拟调入的溢价 > 5

低溢价策略,历史上的超额收益很高;但是,它的超额收益主要来自2017年之后。

从历史数据来看,低溢价策略选出的转债通常是那些未进入转股期的高价格低评级的可转债和已经进入转股期面临强赎的可转债。这些转债位于第四象限,往往具有高价格、低溢价。由于股性强而债性弱的特点,转债会跟随正股价格同涨同跌。因此,当正股上涨时,收益高;正股下跌,回撤也大。

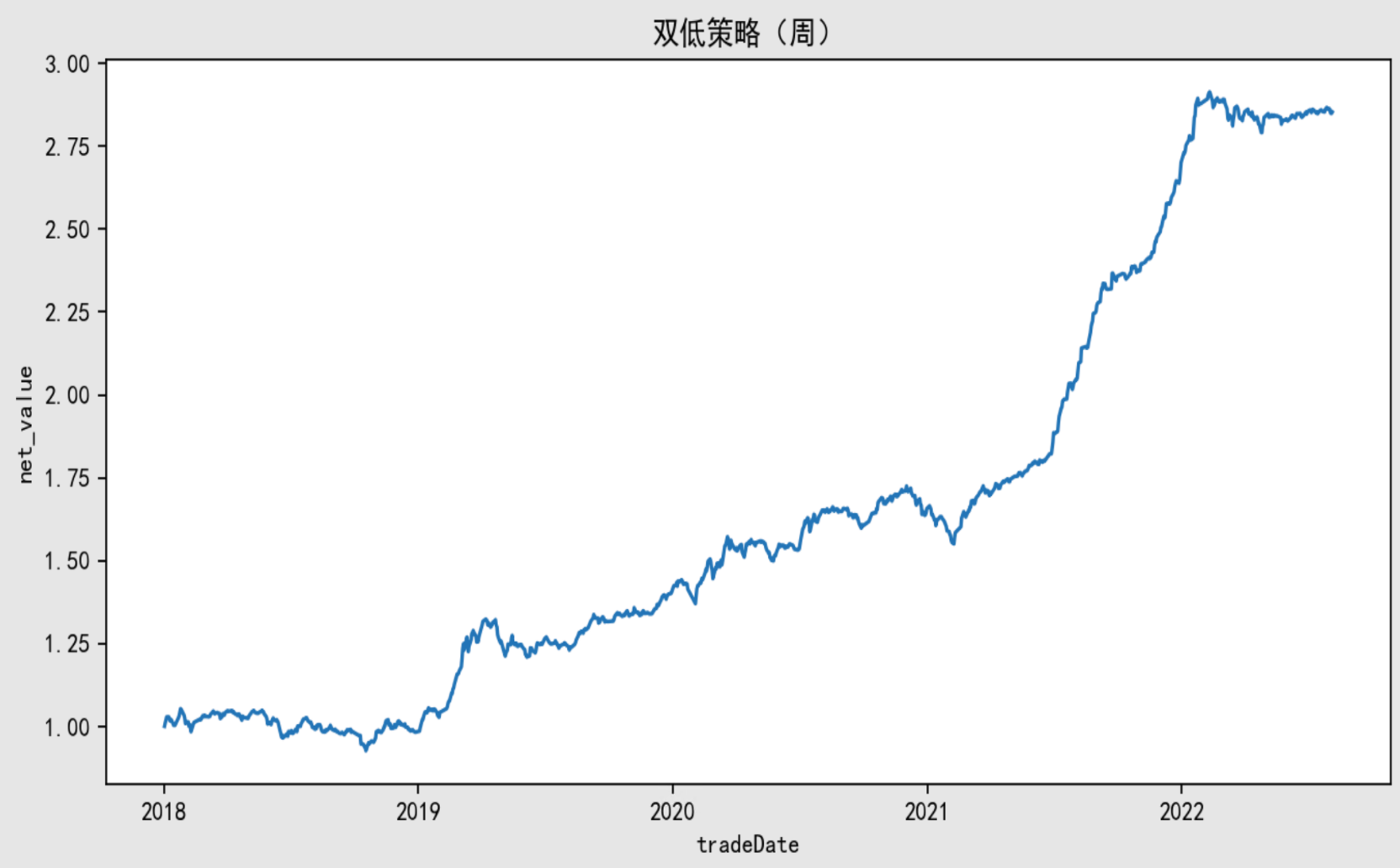

双低轮动策略

双低轮动策略可以完全量化来操作,用到了转债价格和溢价率两个因子

- 双低因子:转债价格+溢价率×100。转债价格的权重越高,防守型越强;反之,溢价率的权重越高,则进攻性越强。

剔除下面几类可转债:

- 转债剩余年限<1年(期权价值小)。比如2022年4月1日,海印转债,6月8日到期,当前转股价值123,溢价率为0;洪涛转债,7月29日到期,当前转股价值116元,溢价率为3%。据数据统计,可转债到期最后一年中下修概率并没有增大。因为按照当前的价格,可转债赎回价格在100左右。对于投资人来说,转股显然更为合算,上市公司也明白这个道理,因此下修意愿并不强。

- 正股是ST或高危准*ST

- 转债剩余规模<3000万(停止交易/强赎风险)

- 已公告强赎

对可转债,按照双低值从小到大进行排序,选取数值最小的20只建立组合。每周进行一次轮动。

双低策略在大盘暴跌时,是所有转债策略里面跌得最多的;在这段时间内,没有体现出低风险。双低策略在其他时间段,Beta高于其他策略,是不错的选择。

双低策略的主要收益来源,依然是低溢价,而非低价格。而且,双低策略并不是最优的双低策略,还有更好的双低—低溢价,它的超额收益和信息比率高,且长期稳定。此外,双低—低溢价和低溢价的相关性只有0.09,两者也可以很好的构建投资组合。

其它轮动规则:

- 按照双低数值设定阈值进行轮动。比如拟调出的双低数值 - 拟调入的双低数组 > 5。转债A的双低数值为120,持仓中双低数值最高的转债B为126,两者差值超过5。那么调出转债B,调入转债A。

- 等待排名大于样本的20%(即15名)就轮出。双低排名20%后的轮入双低排名前10%。

2018年的可转债数量稀少 进入转股期的可转债,上半年只有13-29个、直到年末才达到46个;因此从可转债备选池的角度看,2018年业绩的区分度很低。

双策略组合

step1:选取排名前20的分别构建传统的双低组合;

step2:根据双低组合的名单,再按转债的价格排序,前10名构建“高价10”组合;同理,分别构建”低价10、高溢价10、低溢价10“组合

。另外,对于低溢价策略,再按转债的价格排序,分别构建“高价10、低价10”组合。

第一种:双低20之低溢价10“ +”低溢价之前20“的双策略组合

第二种:双低前15%中选择前10名低溢价

凌波的双低策略

仓位

- 分批买入:双低值小于160,仓位30%;

- 双低值小于155,仓位60%

- 双低值小于150,仓位100%。

定期轮动

- 半个月或者一个月。半个月后若净值历史新高,则按半个月轮动,否则用一个月轮动。

- 轮动方式:双低排名20%后的轮入双低排名前10%。

单一脉冲调仓:中位价格小于110元,则要求价格120元以上,且双低值125以上。中位价格大于110元,则要求价格125元以上,且双低值130以上。同时需比新标的双低值大10以上,要有一定的阈值,比如双低值130.5轮到119。

退出条件:双底均值大于170;或者双低值130以下的转债消失。

标的排除对象:

- 可交换债

- 已触发强赎

- 1年内到期期权价值太低了

- 尽量优先选择规模小的转债

回测结果

- 双低的思路借鉴自 @yyb凌波 可转债轮动策略(2018.5-2020.12)(转债价格+溢价率×100)

- 见雪球模拟盘(https://xueqiu.com/p/ZH1332574)

可转债数量100只以内时,采用5只轮动,每只仓位20% 可转债数量200只以内时,采用10只轮动,每只仓位10% 可转债数量300只以内时,采用15只轮动,前10只仓位7%,后5只仓位6% 可转债数量300只以上时,采用20只轮动,每只仓位5%

盛唐风物的溢价偏离策略

溢价偏离:排名依据,越小转债估值越低

市值:正股流通市值,越小期权价值越高

余年:转债剩余年限,越大期限价值越高

剔除下面几类可转债:

- 正股流通市值>1000亿且转债市值>10亿(波动小)

- 转债剩余年限<1年(期权价值小)

- 正股是ST或高危准*ST

- 转债剩余规模<3000万(停止交易/强赎风险)

- 已公告强赎

可转债强赎制霸策略

(1)熊市底部阶段:按照价格优先原则,到期收益率优先买入;(看重债券属性)

到期收益率越高,保底性越强,往往有超额收益。

熊牛转换阶段:按照价格优先原则,转股溢价率优先买入。(看着股票属性)

(2)不做任何精研,无脑摊大饼,分梯度加仓

(3)强赎才卖,分批止盈。当价格达到130之后,在持续冲高过程中,若回撤10%(或者回落10元),则卖出。比如当到达130元,卖出1/3;冲高回落10%,再卖出1/3;再次冲高回落10%,最后卖出1/3。

仓位:10-20只,每只大约5%

https://www.ninwin.cn/index.php?m=port_public&c=port&port_id=187&viewed_uid=push

可转债回售摸彩策略

(1)按照回售收益率挑选可转债

(2)不做任何精研,无脑摊大饼,分梯度建仓。比如回售收益率达到4%买入一份,达到5%买入2份。由于策略挑选出的可转债数量较少,单只可转债仓位限制在25%。

若满仓后有新的可转债入选,那么减仓最高仓位的可转债的一部分资金到新的可转债。

(3)触发回售全仓止盈(第一种情况),提前到达回售价格后分批止盈(第二种情况,下调转股价,触发强赎,可转债价格一飞冲天)。比如到达回售价格,止盈1/3,达到110元,止盈1/4,达到120元,止盈1/4;如果继续冲高,剩下的部分全部清仓。

年限最好是1-2年,可以回售。年限越短越好

风险:上市公司破产退市,导致债券违约

https://www.ninwin.cn/index.php?m=port_public&c=port&port_id=35&viewed_uid=push

折价套利策略

可转债溢价率是负时,这时转债价格低于转股价值,可转债相对正股是折价的。

条件

- 在转股期内

- 溢价率为负

- 持有正股或能够融券卖出相同金额的诊股

操作

持有正股——卖出正股——买入可转债——当天转股——第二天重复

转债套利反被割

(1)回售条款触发的前一周,股市大跌

(2)触发下修转股价条款,20天已经满足15天,投资者信心百倍地重仓买入。可是,上市公司提出的下修转股价议案,没有通过股东大会。

(3)即将触发回售保护条款,投资者重仓买入。结果,上市公司下修转股价,从而远离回售保护区,正股继续跌,投资者损失惨重。

(4)有的投资人不知道下调转股价和回售保护一年只能实行一次,结果在实行一次后逢低买入,最后割肉离场。

《可转债投资魔法书》P89,P133

《可转债投资黄金宝典》P159-P185